به گزارش بیداربورس، کامل ابراهیمیان درباره وضعیت روزهای اخیر بازار سهام که با روند صعودی قیمت ها همراه شده با انتشار متنی با عنوان "مولفههای موثر بر بازار سرمایه" در دنیای اقتصاد، اعلام کرد: مهمترین عاملی که میتواند بازار را در ماههای پیش رو تحت تاثیر قرار دهد انتشار گزارشهای عملکرد فصل پاییز شرکتها است. تداوم عرضه خودرو در بورس کالا هم عامل مهمی است که بهرغم مخالفتهای عده معدودی، برقرار بوده و بر بورس کالا و گروههای مرتبط تاثیرات مثبتی خواهد گذاشت.

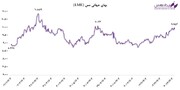

تعیین تکلیف بودجه نیز برای بازار سهام مهم بوده و لایحه بودجه ظاهرا به دلیل اینکه هنوز برنامه هفتم توسعه بررسی نشده، همچنان به مجلس ارسال نشده است. در کنار عوامل داخلی، وضعیت قیمتهای جهانی نیز از مواردی هستند که بازار سهام را در آینده میانمدت تحت تاثیر قرار داده و برای بازار سهام مهم هستند.

دو پیشران مهم مطرح نیز، نرخ ارز و دیگری نرخ سود سپردههای بانکی یا همان نرخ سود است. به نظر میرسد وضعیت نرخ ارز در بازار توافقی و بازار غیر رسمی به سطح ثبات رسیده ولی در خصوص نرخ ارز نیمایی، تعیین نرخ ۲۸.۵ هزار تومان و ثابت کردن نرخ در این قیمت جای بحث و جدل دارد.

کمیسیون اقتصادی مجلس نیز به این موضوع ورود کرده و سرمایهگذاران بازار سهام امیدوارند این تصمیم تعدیل شود. نرخ ارز نیمایی باید متناسب با وضعیت نرخ توافقی تعیین شود تا صادرکنندگان که عمدتا شرکتهای سهامی عام و متعلق به تمام مردم هستند به دلیل کم نگه داشتن نرخ ارز تنبیه نشوند.

موضوع بعدی که یکی از مولفههای پیشران برای بازار سرمایه محسوب میشود، بحث نرخ سپردههای بانکی است. بعد از اینکه برخی از بانکها پیشنهاد نرخهای بیش از ۲۴ و حتی ۲۷ درصد را برای سپردهگذاران و سپردهگذاران حقیقی پیشنهاد دادند، شورای هماهنگی بانکهای خصوصی اعلام کرد نظارت بر بانکها و وضعیت نرخ سود سپردهها انجام خواهد گرفت و بانکها حق عدول از مصوبات شورای پول و اعتبار را ندارند.

امید است این رقابت منفی که در حال حاضر بین بانکها برای جذب سپرده بیشتر در جریان است و موجب تحمیل هزینههای سود بسیار به اقتصاد میشود از بین رود. چنانچه نرخ سود کنترل شود و بانکهایی که وضعیت مناسبی ندارند ریسک بالایی به اقتصاد تحمیل نکنند، میتوان امیدوار بود نرخ سود تقریبا کنترل شود و چشمانداز آتی بازار سرمایه با این دو مولفه و مواردی که پیش از این مطرح شد بهبود یابد.

اتفاق مهمی که در این میان رخ داده، افزایش نرخ سود به صورت رسمی و غیررسمی در بانک ها است. هرچند بازار سهام تاثیرات افزایش نرخ سپردههای بانکی را پیشخور کرده اما در این میان وضعیت صندوقهای با درآمد ثابت قابل بررسی است. چنانچه بانک مرکزی مجموعه صندوقهای با درآمد ثابت، اوراق با درآمد ثابت منتشره و سپردههای بانکی را با هم در نظر گیرد و برای این مجموعه تکبرنامهای بریزد، قطعا بازار پول قابلمدیریت است.

البته این موضوع پیششرط هایی دارد که باید لحاظ شود. اگر رقابتی که بین برخی از بانکها برای جذب سپرده با هر نرخ سود ممکنی به راه افتاده، کنترل شود. از سوی دیگر میزان عرضه اوراق با درآمد ثابت متناسب با کشش اقتصاد و بازار سرمایه باشد و باعث انحراف شدید و مثبت در نرخ سود نشود.

همچنین سپردهها و سود سپردههای کوتاهمدت تحت مدیریت دقیق بانک مرکزی باشد و گواهی سپرده ۲۳درصد حداکثر نرخ سود بماند. در این شرایط نه تنها صندوقهای با درآمد ثابت متحمل ریسک نمیشوند بلکه نرخ سود قابلکنترل شده و اثر را در میانمدت بر کنترل تورم نیز خواهد گذاشت. در غیر این صورت، مجموعه بازار پول که شامل بانکها، صندوقهای سرمایهگذاری و ناشران اوراق (دولت و شرکتها) میشوند در فضای رقابتی برای نرخ سود آسیب میبینند.

کنترل و مدیریت این آسیب و جلوگیری از رخ دادن بر عهده بانک مرکزی و گروه اقتصادی دولت است.

نظر شما